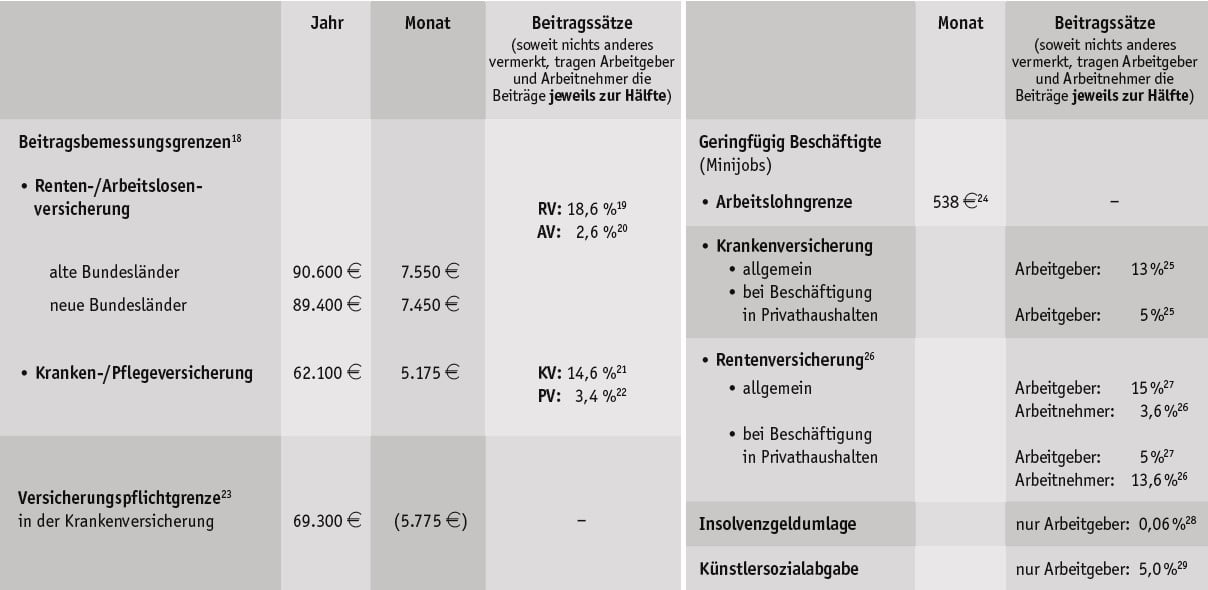

Ab dem 01.01.2024 gelten z. T. neue Werte in der Sozialversicherung (Renten-, Arbeitslosen-, Kranken- und Pflegeversicherung):

Bei Arbeitnehmern, die kranken-, pflege- und rentenversichert sind, trägt der Arbeitgeber regelmäßig die Hälfte der Sozialversicherungsbeiträge;30 dies gilt auch für den kassenindividuellen Zusatzbeitrag in der gesetzlichen Krankenversicherung.31

Sind Arbeitnehmer privat krankenversichert, hat der Arbeitgeber einen steuerfreien Zuschuss in Höhe von 50% der vom Arbeitnehmer zu zahlenden Beiträge zu leisten. Dieser Zuschuss ist jedoch auf den halben Höchstbeitrag (einschließlich der Hälfte des durchschnittlichen Zusatzbeitrags von 1,7%32) in der gesetzlichen Kranken- und Pflegeversicherung begrenzt. Für 2024 gilt danach ein höchstmöglicher Zuschuss für die private Krankenversicherung des Arbeitnehmers von (50% von 843,52 Euro =) 421,76 Euro monatlich.33

18 Siehe die Verordnung über maßgebende Rechengrößen der Sozialversicherung für 2024 (BGBl 2023 I Nr. 322).

19 Siehe BGBl 2023 I Nr. 312.

20 Vgl. § 341 Abs. 2 SGB III.

21 Zuzüglich des kassenindividuellen Zusatzbeitrags; siehe § 241, § 242 und § 242a SGB V.

22 Für kinderlose Versicherungspflichtige in der Pflegeversicherung gilt regelmäßig ein Beitragszuschlag in Höhe von 0,6 %, wenn diese mindestens 23 Jahre alt sind. Ab dem zweiten Kind erfolgt eine Beitragsreduzierung um 0,25% pro Kind, begrenzt auf max. 1%, die bis zur Vollendung des 25. Lebensjahres des Kindes gewährt wird. Der Arbeitgeberanteil bleibt stets unverändert (siehe § 55 Abs. 3 SGB XI n. F.). Siehe auch Informationsbrief Juli 2023 Nr. 8. Hinweis: In Sachsen tragen die Beschäftigten vom Grundbeitrag (statt 1,7%) einen Anteil von 2,2% (§ 58 Abs. 3 SGB XI).

23 Die Versicherungspflichtgrenze regelt – unabhängig von der Beitragsbemessungsgrenze – die Pflichtversicherung in der gesetzlichen Krankenversicherung. Besserverdienende, deren Jahresarbeitsentgelt im laufenden Kalenderjahr die Versicherungspflichtgrenze übersteigt, können im Folgejahr in eine private Krankenversicherung wechseln (§ 6 Abs. 4 SGB V). Für Arbeitnehmer, die am 31.12.2002 privat krankenversichert waren, gilt für 2024 eine Versicherungspflichtgrenze in Höhe von 62.100 I jährlich bzw. 5.175 i monatlich (vgl. § 6 Abs. 7 SGB V).

24 Siehe § 8 Abs. 1a und 1b SGB IV sowie Informationsbrief September 2022 Nr. 4. Durch die seit 01.10.2022 bestehende Koppelung der Geringfügigkeitsgrenze an den Mindestlohn (ab 01.01.2024 12,41 i) ergibt sich eine dynamische Erhöhung.

25 Siehe § 249b SGB V; der Beitrag entfällt, wenn ein geringfügig Beschäftigter privat krankenversichert ist.

26 Für seit 2013 begründete Beschäftigungsverhältnisse besteht grundsätzlich eine Rentenversicherungspflicht (für geringfügig Beschäftigte gilt eine Mindestbemessungsgrundlage von monatlich 175 i; § 163 Abs. 8 SGB VI). Arbeitnehmer können sich allerdings hiervon befreien lassen; dann fällt nur der pauschale Arbeitgeberbeitrag an (vgl. § 6 Abs. 1b SGB VI).

27 Siehe § 172 Abs. 3 und 3a SGB VI.

28 Siehe Insolvenzgeldumlagesatzverordnung 2024 (Bundesrats- Drucksache 553/23). 29 Siehe Künstlersozialabgabe-Verordnung 2024 (BGBl 2023 I Nr. 240). 30 Ausnahmen siehe Fußnote 22.

31 Vgl. § 249 Abs. 1 und 3 SGB V.

32 Vgl. die Bekanntmachung vom 16.10.2023 im Bundesanzeiger vom 31.10.2023.

33 Vgl. § 257 Abs. 1, 2 und 2a SGB V.

Übersicht aktuellster NEWS

- Besonderes Verlustausgleichsverbot bei Termingeschäften abgeschafftBeide Regelungen sind auf alle am 06.12.2024 noch offenen Veranlagungen nicht mehr anzuwenden.

- Schenkungsteuer bei niedrig verzinsten DarlehenFür die Berechnung der Schenkungsteuer ist eine Bewertung der vergünstigten Kapitalnutzung nach dem Bewertungsgesetz vorzunehmen.

- Verdienstausfallentschädigung einer Versicherung – Spätere Erstattung der SteuerlastVerdienstausfallentschädigung möglichst brutto ausbezahlen lassen, um durch Zusammenballung der Einkünfte den Vorteil der tarifermäßigten Besteuerung zu nutzen.

- Umsatzsteuer bei Erträgen aus strafbaren HandlungenEs kommt nicht darauf an, ob die Tätigkeit gegen ein gesetzliches Gebot oder Verbot oder gegen die guten Sitten verstößt.

- Fitnessstudiobeiträge bei Funktionstraining nicht als außergewöhnliche Belastungen zu berücksichtigenBei den Mitgliedsbeiträgen handelt es sich um Kosten für vorbeugende bzw. der Gesundheit im Allgemeinen dienende Maßnahmen.

- Veräußerung von Nachlassvermögen nach Erwerb von Anteilen an einer ErbengemeinschaftAnschaffung oder Veräußerung einer Beteiligung an Gesamthandsgemeinschaft gilt als Anschaffung oder Veräußerung der anteiligen Wirtschaftsgüter.

- Keine Besteuerung einer Abfindung an weichenden WohnungsmieterVorzeitige Aufgabe der Rechte (Besitzrecht, Mieterschutz) aus dem Mietvertrag als nicht steuerbare Entschädigung im Bereich der Vermögensumschichtung.

- Freibetrag für Bonuszahlungen von KrankenkassenZu prüfen ist, ob eine Beitragsrückerstattung vorliegt oder ob Kosten für Gesundheitsmaßnahmen erstattet werden.

- Zeitpunkt des Werbungskostenabzugs bei Zahlung in die ErhaltungsrücklageAls Werbungskosten abzugsfähig, erst mit der tatsächlichen Verwendung der Mittel.

- Allgemeine Steuerzahlungstermine im April 2025Die 3-tägige Schonfrist gilt nur bei Überweisungen; maßgebend ist die Gutschrift auf dem Konto der Finanzbehörde. Dagegen muss bei Scheckzahlung der Scheck spätestens 3 Tage vor dem Fälligkeitstermin eingereicht werden.